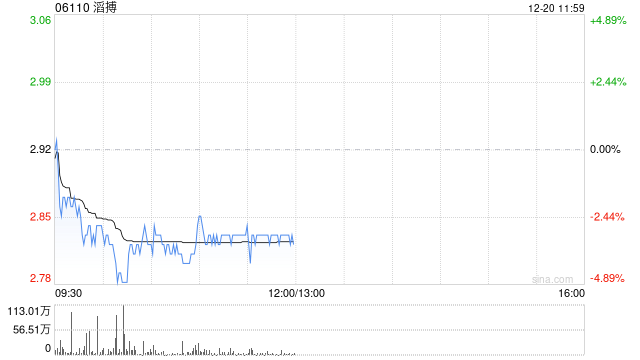

国证国际:维持滔搏“买入”评级 目标价3.7港元

- 科技

- 2024-12-20 12:56:04

- 279

国证国际发布研究报告称,维持滔搏(06110)“买入”评级,预测FY25/26/27的EPS为0.22/0.29/0.33元,给予2025/02财年15倍PE,目标价3.7港元。滔搏和Nike、Adidas有多年深入的合作,除了主力品牌外,也在持续拓展和国内运动品牌及其他国际品牌的合作。相信随着零售消费环境的转好,运动消费热情也将逐步回升,带动公司业绩回升。近年来,公司也坚持高派息政策,给股东带来更高回报。

国证国际主要观点如下:

流水下降但环比改善,线上表现好于线下。

FY25Q3(9-11月)集团零售及批发业务的总销售金额同比下滑中单位数,环比FY25Q2的10-20%低段下跌有所改善。分不同渠道来看,线上表现好于线下,由于9-11月是线上大促密集期,公司积极把握销售机遇,线上流水录得双位数增长,线上直营占整体直营的比重提升至40%;线下客流环比改善,但仍存在一定压力。

门店结构持续优化,继续加强库存改善。

门店方面,直营门店毛销售面积同比下降4.4%,环比下降2.1%;店铺数量同比约下降高单位数。店铺数量下降幅度大于面积的下降,表明公司的门店结构在持续优化。未来预计公司将持续加强单店经营能力,根据品牌属性差异化匹配店型。库存方面,目前库销比约4-5个月,旺季备货压力下仍保持库存健康可控,新品占比约7-8成,目标在FY25年末实现库存的改善。折扣方面,由于线上表现好于线下,叠加去库存的影响,整体折扣水平都有所加深,预计库存去化节奏加快后折扣水平将改善。

Adidas表现优异,Nike处于调整期。

主力品牌Adidas表现优异,前三季度大中华区的收入增长实现高单位数,管理层持续上调财年指引,预计全年收入增长达10%。而相比于Adidas的强力恢复,另一主力品牌Nike则处于调整期,但预计随着新任CEO的上任将会有所改善。今年10月14日,Nike的新任CEO

Elliot

Hill上任(曾在2013年担任地区和销售总裁,负责全球销售策略,并带领Nike的全球销售额从253亿美元攀升至391亿美元)。相信Hill的回归能带领Nike重回产品创新轨道,带动Nike业务回暖。同时新任CEO也十分重视中国市场,预计会和零售伙伴的合作关系更加紧密。作为Nike在中国最大的零售合作伙伴,相信滔搏也将持续受益于Nike的业务回暖。

风险提示:宏观经济下行,消费疲软;门店优化不及预期;库存风险。

发表评论